リスクを避けることは、むしろリスクが大きい:内藤忍氏「人生100年時代に知っておきたい資産運用」CLUB FUMIKODAレポート

3月8日に、CLUB FUMIKODAイベント「人生100年時代に知っておきたい資産運用」が開催されました。講師は資産デザイン研究所の内藤忍さん。人生100年時代と言われる今、キャリア女性が知っておきたい資産運用のノウハウを分かりやすくレクチャーしていただきました。

内藤:皆さんこんばんは、資産デザイン研究所の内藤です。今日お話する資産運用は、全部自分でもやっている方法です。僕のモットーは、まず全部自分で実験すること。それでよかったら、皆さんにご紹介することにしています。今日お話する話も全部自分で毒味してあります。皆さんが実践しても毒が回ることはありませんから、安心して聞いていただければと思います。毎週金曜日にメールマガジンも発行しているので、こちらもぜひご登録ください。

こちらは去年の12月に出た『初めての人のための99%成功する不動産投資』という本です。このやり方にかなり自信を持っているので、自分自身もガンガン不動産を買っています。その話を中心に、今日は話をしていきたいと思っております。

まず資産運用には4つの選び方と方法があります。まず皆さんにお聞きしたいことは、資産運用する時に、リスクを取りたいのか、あまりリスクを取りたくないのか。それからもう1つは、お金を借りる力があるのか、ないのか。この2つの質問により、皆さんの資産運用の方法を4つのパターンに分けることができます。

つまり、リスクがあまり取れないけどお金を借りる力がある人、リスクが取れてお金を借りる力がある人、リスクが取れなくてお金を借りる力もない人、リスクが取れてお金を借りる力がない人。この4つに分けられるんです。

リスクを取らないことは、むしろリスクが大きい

リスクの許容度は人によって違いますが、リスク取らないと絶対にリターンはありません。ですから預貯金では、絶対にお金は増えません。さらに、リスクを取らないことが、実は大きなリスクになっているかもしれません。例えば、定期預金にお金を入れておくと、皆さんは安心かもしれませんけど、金利がすごく低いですよね。0.01とか0.02%とか。でも元本保証だから安心だと思っているかもしれません。では元本保証って本当に安心なんでしょうか?インフレになると元本保証でも実質的な元本はどんどん減っていくのと一緒ですね。もし物の値段が2倍になったら、皆さんの100万円は実質的には50万円になってしまいます。このように、リスクを取らないことが実はリスクになる可能性がある。これがひとつありますね。

もう1個大事なのは、お金を借りる力です。お金を借りる力がある人と、お金を借りる力があんまりない人と、2通りに分かれます。これは持っている金融資産や稼ぐ能力とは関係なく、銀行が勝手に決めています。

では、お金を借りる力が一番ある人ってどういう人なんでしょうか?まず、外国人は、仮にゴールドマン・サックスのような外資系企業で1億円稼いでいても、低金利では融資してもらえません。日本で低金利でお金を借りられるのは、日本に住んでいる日本人だけの特権です。もし皆さんがモスクワや上海に駐在すると、お金を借りる力はなくなります。

お金を借りる力が一番大きいのは公務員です。次にお金を借りる力があるのは、上場企業に勤めている人。次に、上場していない会社の正社員という具合に、銀行が勝手にランクを作っています。そうするとお金を借りる力を持っている人は結構いることが分かります。

ところが、日本人のお金を借りる力を持っている人のほとんどは、その力をマイホームの住宅ローンに使っています。それでもいいんですけれども、住宅ローンでお金を借りるのと、今日これから話をしていくような不動産投資でお金を借りるのとでは、どっちのリスクが高いか?ということです。

考えてもみてください。マイホームを買ったら、そのローンの返済は誰がするんですか?皆さんが仕事して稼いで返すんですよね。じゃあ、ワンルームマンションを買って不動産投資を始めたら、誰がローンを返すのでしょうか?それは、その部屋を借りている人なんです。皆さんは返さなくていいですよね。そう考えると、どちらの方がリスクが高いでしょうか?明らかにマイホームの住宅ローンの方が高いです。しかも、35年間ずーっと働いて返すんですよ。

両方を検討した上でマイホームという結論を出すならいいのですが、日本人の多くは最初から何も考えずにマイホームを買って、マンション投資を始めようとする人を見ると、「大丈夫?騙されているんじゃない?」と言ったりするんですよね。ここに大きな勘違いがあると思うので、そこを今日は払拭したいなと思っています。

もうひとつ偏見としてあるのは、お金を借りるのは悪いこと、借金すると危ないということです。これも多くの日本人が持っている偏見なんですね。実は僕も50歳になるまでは現金主義で、お金を借りたことが一度もないんです。でも50歳になって初めてお金を借りてワンルームマンションを、まず1部屋買いました。それから、またお金借りて2部屋買って合計3部屋買いました。それから国内のビルを次々と購入しました。毎月Tシャツを買うようにワンルームマンションを買うと言われていますが…。それで今、借金が●億円になりました。

ところが大きな借金していると、とっても気分が楽なのです。なぜかと言うと、日経平均の動きなどに一喜一憂することがなっちゃったからなんですね。昔は朝起きると、まず昨日のニューヨーク・ダウはどうなったかをチェックして為替レート見て、「あー下がったー、日経平均も下がるー」とか言って、日中も常にチェックして、「あー、日経平均800円も下がってるどうしよう」と思っていたんですけれど、今はまったく気になりません。それは、資産運用のやり方を完全に変えたからです。

このように、お金を借りる力があるかないかってことと、皆さんがどれぐらいリスクを取りたいのかっていうことによって、資産運用のやり方っていうのは考えて行ったらいいかなという風に思います。

金融資産を運用するなら、コストをいかに抑えるかが鍵

お金を借りないであまりリスクも取りたくないという方は、投資信託のインデックスファンドを使って投資をしてください。

資産運用を金融資産で使ってやる場合、一番大事なのは手数料などのコストを下げることです。皆さん利回りや運用成績のいい銘柄を探そうとしますが、基本的にはどれを買ってもほとんど関係ありません。何によって差がつくかというと、コストなんです。金融商品は1にコスト、2にコスト、3、4がなくて5にコスト。これ覚えておいてください。

例えば投資信託を使って投資をしようと思ったら、「この投資信託は手数料いくらかかるんですか?」ということを最初に聞きましょう。手数料が1%かかるってことは、年間4%の利回りで運用できても、実質的には3%しかもらえないんです。年間の手数料(信託報酬)が2%かかる投資信託だと、4%で回していても実質2%。半分持っていかれます。

今はマイナス金利ですから、金融資産を3%で運用するのはすごく大変なことです。そこで手数料を1.5%や2%引かれちゃったら、リスクは自分たちが取っているのに、利益は全部金融機関に取られてしまいます。

そうならないためのポイントを挙げていきます。まず、インデックスファンドを使ってください。インデックスファンドは、投資信託の中で日経平均やアメリカのニューヨーク・ダウのような株式市場の平均に連動するもので、日経平均が10%上がったら皆さんの資産も10%増え、10%下がったら10%下がります。これを利用するメリットは、手数料が低いものが多いことと、運用成績がいいことです。平均点を取った方が勝ちやすいのです。

2つ目はコストを下げること。コストを下げるのに一番いいのは、店頭の証券会社や銀行ではなく、ネット証券で投資信託を買うことです。店頭だと「人気商品です、みんな買っています」とか言われて、手数料がすごく高い商品を買わされます。例えば「AI(人工知能)ビジネスに投資する投資信託は、これからすごく上がりますよ」とかね。でも大体そういうのって設定した時がピークなので、その後は下がってしまいます。

それよりも、マネックス証券や楽天証券、SBI証券、カブドットコム証券といったネット証券でインデックスファンドを使うと、コストがすごく下がります。仮に年間1%コストが下がったとすると、10年やったら年間1%でも10%違うということになります。つまり、その差はどんどん積み重なっていくんですね。小さな差でも時間が経つと大きな差になってくるので、コストは、とても重要です。

それから3つ目が、積み立てを使うことです。これはドルコスト平均法という株数ではなく同じ金額をずっと投資する方法です。株価が下がれば多くの株数を買うことになります。逆も同じです。要するにタイミングを考えないってことですね。皆さん安い時に買って、高い時に売れ抜けたらすごく儲かるって考えますよね。でも、これは現実には無理だと実証されています。

売り時買い時のタイミングを考えると、絶対に高値づかみになるんです。僕がマネックス証券にいた時も、まさにその通りのことが起きていました。皆さん株を持っていて、日経平均上がってきたらどうします?ログインして、いくら儲かってるかなって見ますよね。ですから、株価が上がってくると皆がログインするからアクセス数がすごく増えます。ところが、日経平均が下がっている時に株をやっている人に会って「今どれくらい損失出ていますか?」って聞くと、「知りませんよ。2割か3割くらいでしょ」と言うんです。実際どうなっているか、見てないんですね。下がりだすと皆さんログインしなくなるんです。

だからタイミングは考えちゃいけないんです。タイミングを考えないことで、上がった時も下がった時もずっと買っていくので、平均するとだいたい平均値で買えていることになります。

もう1個いいのは、単純平均よりも加重平均になるので、下がった時にたくさん買うようになることです。これをやるには、お金を入れておいたら勝手に引き落として勝手に積み立ててくれる自動積立を利用するのがいいです。忘れていても買っておいてくれるのが一番いいんですね。主導だと絶対に途中で辞めるんです。ですから何も考えずにずーっと放おっておける自動積立だと、だいたい上手くいきます。

まとめると、ローリスクでお金を借りないで自分のお金でやっていきたい場合のポイントは、手数料などのコストを下げる。インデックス投資を使う。それから積立にする。これが3つのポイントだということですね。

変動の大きいFXや仮想通貨はオプションとして

では次は、お金は借りたくないけれども、もう少しリスク取りたい場合です。例えばFXや仮想通貨を少し組み合わせて資産運用プランに入れてみる。例えば、80%くらいは投資信託で、それに加えて仮想通貨やFXをちょっとだけ買ってみるといいと思います。なぜFXや仮想通貨に投資し過ぎちゃいけないかと言うと、変動が大きいからです。

でも仮想通貨は、値段の上昇や下降を繰り返しながらも、これから上がっていく可能性があるので、そういう意味では少し持っていてもいいと思っています。あるいは、積立にしたり、ビットコイン以外の色んな通貨に分散投資すると、面白い結果が出てくるかもしれません。

意外とハードルが低いマンション投資

ここまでが、お金を借りずに自分の持っているお金だけでやる資産運用です。でも自分の持っているお金だけでやると、100万円持っているなら最大100万円しか投資できません。これは堅実な方法で、私も25年くらいこういう資産運用をしてきましたが、問題はお金が増えるスピードがすごく遅いことです。

例えば、年平均5%くらいで15年間ずっと運用したすると、皆さんが積み立てていったお金がだいたい1.5倍くらいになります。例えば、毎月10万円積み立てて1年間に120万円、15年間積み立てると1800万円です。1800万円の元本を投下したら、それが2600万円くらいになります。これは5%でずっとという仮定ですから、かなり楽観的な前提になります。もし、その間にリーマン・ショックみたいなことが1回起きたら、終わりです。4割くらい下がっちゃいますから。だからお金が増えていくスピードが遅いのは大きなマイナスポイントなんですね。

6年前に不動産投資を始めて以来、今は僕の資産の8割くらいが不動産、2割くらいが投資信託などの金融資産になりました。

不動産投資はお金持ちがやるもので、自分は資金がないから難しいって思うかもしれませんが、実は一番大きいのは、お金を借りられるかどうかなんです。国内不動産の場合は、銀行の借り入れが使えます。お金を借りる力がある人は年収の8倍から12倍。人によっては20倍借りられます。だから年収500万の人だったら4000万から6000万、うまく行けば1億円くらいまで借りられるかもしれません。

お金を借りる時にポイントになるのは、金利差、利回り差です。これを使って儲けてください。物件によって違いますが、今だと国内の不動産でワンルームマンションなら、だいたい4%〜5%くらい年間の利回りがあります。だから現金で2千万円の物件を買うと、1年間に80万円から100万円くらいの家賃収入が入ってきます。

お金を借りて買う場合だと、今なら一番低いところで1.64%くらいで借りられます。ということは、金利差が3%くらいあるってことですね。お金を借りる力がある人だったら、これくらいの金利で誰でも借りられます。そうすると、3%を使って2000万円のワンルームマンションを買ったとすると、1年間でざっくり60万円ですね。自分のお金はほとんど入れないのに、ローンの返済の金額も入れてお金が60万入ってくる。このように金利差を利用すれば、現金で2000万円持っていなくても、お金を借りる力がある人なら、頭金だけ払ってあとは借りることができます。

例えば、こんなシミュレーションがあります。2000万円くらいの物件を、頭金10万円で買うことができます。そして、登記費用や諸費用が60万くらいかかって合計70万円。つまり現金70万円持っていて、お金を借りる力を持っている人がいたら、2000万円くらいの物件が買えるということです。

これは実際の例ですが、東京都内にある2000万円の物件を月8万7000円で貸して、8万7000円の家賃が毎月毎月入ってきます。そこから管理費などを引くと、月間7万4000円くらい入ってきます。ところが、2010万円を、金利1.85で買って35年のローンが組めるとすると、毎月の返済額は6万5000円になります。ということは、7万4000円の家賃が入ってきてローン6万5000円を返済すると、毎月手元に9700円残ります。1年間で12倍するから12万円くらい手元にお金が残ることになります。

ただし、不動産を持っている人には税金がかかるので、1年間に1回、5万円くらいの固定資産税を払います。それでも1年間で手元に残るお金が7万円くらいというシミュレーションです。これはローンを払っている期間の収入です。さらにこの間に、2010万円借りているローンの残高が、どんどん減っていきます。

とにかく「中古、都心、ワンルーム」

不動産投資をやる場合は、とにかく絶対に、中古の都心のワンルームに投資しましょう。僕は都心の中古ワンルームマンションを30部屋くらい持っていますが、全部満室です。空いてもすぐに埋まります。しかも最近は家賃を上げても入ります。

東京には1年間に7万人近くの人が流入しています。47都道府県の中で人口流入の方が人口流出よりも大きい都道府県は7つしかありません。残りの40道府県は人口がどんどん流出しているので、そういう所に不動産を買ったら絶対に失敗します。

しかも東京には外国人も入ってきます。外国人に賃貸を貸すと危ないというのは偏見です。ベトナム人で8万円の家賃が払える人は、現地でトップクラスの大学を出たエリートです。5万円以上のワンルームマンションに外国人を住まわせてトラブルが起きたことは、僕の経験ではありませんでした。

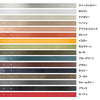

なぜ中古がいいかということにも、ちゃんと理由があります。こちらは三井住友トラスト基礎研究所が作った、新築の値段が年々どれくらい下がっていくかを、過去のデータを全部蓄積して作った平均値です。

このブルーの線が「シングル」といって18平米から30平米の物件なので、ワンルームはブルーの線が示していると思ってください。新築の時は100で、最初だけ価格にプレミアがつきます。以降は古くなるにつれて、だんだん値段が下がってくるんですね。10年経つと100だったものが、だいたい平均で90くらいになります。ところが20年経っても89が83になって、そこからはもうほとんどフラットです。何が言いたいかと言うと、築10年を超えると、古くなっても物件の値段があまり下がらないということです。

皆さんも「不動産って、買って10年持っていたら古くなってその分価値が下がるでしょ?」と思うかもしれません。でもワンルームマンションを借りる人が、築25年の部屋と築30年の部屋を比べて、「これ築30年だからやめておこうかな…」なんて思わないですよね。何を気にするかというと、駅からの距離、最寄り駅はどこかなど。例えば中目黒徒歩5分とか言ったら借りたいって思うじゃないですか。恵比寿徒歩3分とかね。でも相模原駅前徒歩1分で新築と、六本木徒歩3分で築60年を比べたら、どうですか?

六本木にあるワンルーム物件なら築60年でも、恐らく6万円以上で貸せます。表参道ヒルズが建つ前は同潤会アパートってありましたね。取り壊される時、築70年以上経っていましたが、最後まで満室でした。それは表参道という立地だからです。都心にあって立地が良ければ、経年劣化していても価値が落ちにくい。金融商品でコストを気にしないといけないのと同じように、不動産はとにかく立地、立地、立地です。立地が良ければ、いいんです。

これは東京都が出している、東京都心の世帯数分布の推移を5年ごとに示したグラフです。赤の破線の左が現在の状態です。一番下の緑色が単身者世帯数です。今東京都の単身者世帯数は316万世帯で、これから15年くらい増え続けます。そこからさらに15年経ったら減って、ようやく今と同じくらいになるのが40年後です。

ではワンルームマンションの供給はどうでしょうか?23区内にワンルームマンションを建てようとすると、区ごとにワンルームマンション規制があります。自治体は単身世帯よりもファミリー層を呼ぶ街作りをして子どもたちがいる豊かな区にしたいと考えていますから。

せっかくこんなに需要が増えているのに、供給が増えないんです。だったら駅から近い中古のワンルームマンションを買って貸せば、基本的には取りっぱぐれがないってことなんですね。

これはある会社の都心の中古ワンルームマンションの入居率の推移です。この会社は1万8000戸くらい管理しているんですけれど、入居率が98%以下になったことがほとんどありません。しかも今、入居率がどんどん上がっていますよね。ほぼ100%です。僕もここに全部管理をお願いしていますけれども1戸も空いていません。満室です。

著書のタイトルにもした、都心の中古ワンルームは99%成功するというのは、入居率が99%ということです。だから始めるんだったら、少なくとも最初は都心の中古ワンルームマンションの不動産投資がいいと僕は思います。

続けられる仕組みを作って早く始めよう

ということで、まとめですね。まず大事なことは、今日は4つの方法を説明しましたが、まず自分に一番合った資産運用の方法を決めてください。

2つ目は信頼できる相談相手を見つけること。それを判断する基準は、勧める資産運用を、その人自身がやっているかどうかだと思います。例えば投資信託を銀行で勧められたら、「あなたは買っているんですか?」と聞いてみてください。保険を勧められたら、「あなたは入っていますか?」と聞いてください。

それから3つ目は早く始めるということです。ちょっとでいいから走り始める。よく、こういうセミナーのリピーターで、ずーっと熱心に勉強だけしている人がいるんですね。5年も10年も。そういう人もいるので、まず始めること。走りながら考えることがすごく重要です。

それから4つ目。続けられる仕組みを作ることですね。例えば金融商品だったら積み立て。これなら自分が忘れても勝手に続きますよね。不動産だったらお金を借りちゃえば、あとは勝手に回り始めます。仕組みを作ってしまえば、資産運用に時間かけなくていいですよね。なるべく資産運用はお金に勝手にやってもらうようにして、自分は他のことに時間を割くほうがいいと思います。

ということで、ぜひこれを機会に始めていって頂ければと思います。ご清聴ありがとうございました。

内藤 忍

Shinobu Naito

1964年生まれ。東京大学経済学部卒、マサチューセッツ工科大学(MIT)経営大学院(スローン・スクール・オブ・マネジメント)修士課程卒(MBA)。大手信託銀行、外資系資産運用会社勤務を経て、1999年にマネックス証券株式会社の創業に参加。同社は、東証一部上場企業となる。その後、マネックス・オルタナティブ・インベストメンツ株式会社代表取締役社長、株式会社マネックス・ユニバーシティ代表取締役社長などを経て、株式会社資産デザイン研究所を設立。代表取締役社長就任。一般社団法人海外資産運用教育協会の代表理事も務める。 著作は30冊を超え、「初めての人のための資産運用ガイド」は10万部のベストセラーに。 早稲田大学、明治大学、丸の内朝大学などで、資産運用に関する講座を開講。 ワインバー「SHINOBY`S BAR 銀座」のオーナーとしての顔も持つ。